リスクを抑えて

しっかり運用したいなら

値動き(リスク)が大きい商品は避けたいと思う方もいるでしょう。そうであれば、リスクを抑えた投資信託から選んでみてはいかがでしょうか。ここでは、投資において、リスクを抑えることの重要性を確認します。リスクを抑制しながらも安定した運用成果を目指してくれる投資信託をみていきましょう。

リスクを抑える重要性

運用ではリスクを抑えて大きな損失を避けることは、とても重要です。万一、大きな損失を被ってしまった場合、その損失を取り戻すには、より高いリターンが必要となってくるからです。

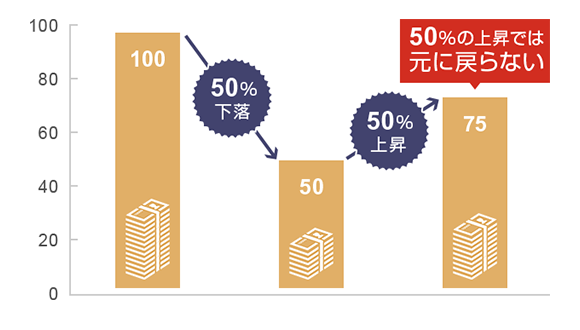

たとえば、100円の株式が50%値下がりし、50円になったとします。50円の損失を取り戻すにはどれくらい上昇すれば足りるでしょうか。一見すると、50%下落したので、50%上昇すれば元の株価に戻ると感じます。しかし、50円から50%上昇しただけでは75円にしかなりません。元の100円に戻るためには50円から100%の上昇が必要となります。つまり、大きく損失してしまうと、その損失を取り戻すのは簡単ではないのです。また、仮に大きな利益を得ていたとしても、一度の大きな下落に遭遇することで、これまでの利益がなくなるばかりか元本を割って損失してしまうことも起こりえます。

リーマンショックなどのように、金融市場は時に急落に直面することがあります。また、大地震など想定外のことで激変することもあります。そのため、資産運用においては、市場の急変に備えてリスクを抑え、大きな損失を避けることが大切です。

リスクを抑える分散投資

投資の基本は、投資先を1つに集中させずに投資先を分けてリスクを分散させることです。バランス型の投資信託なら、株式や債券、リート(不動産投資信託)など値動きが異なるさまざまな種類の資産に分散したり、投資先を国内だけでなく海外に拡げることでリスクを抑えることを期待できます。

「リスクコントロール型」

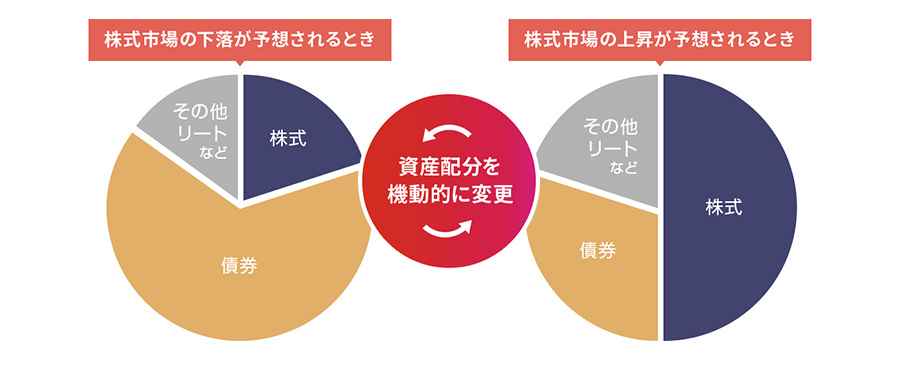

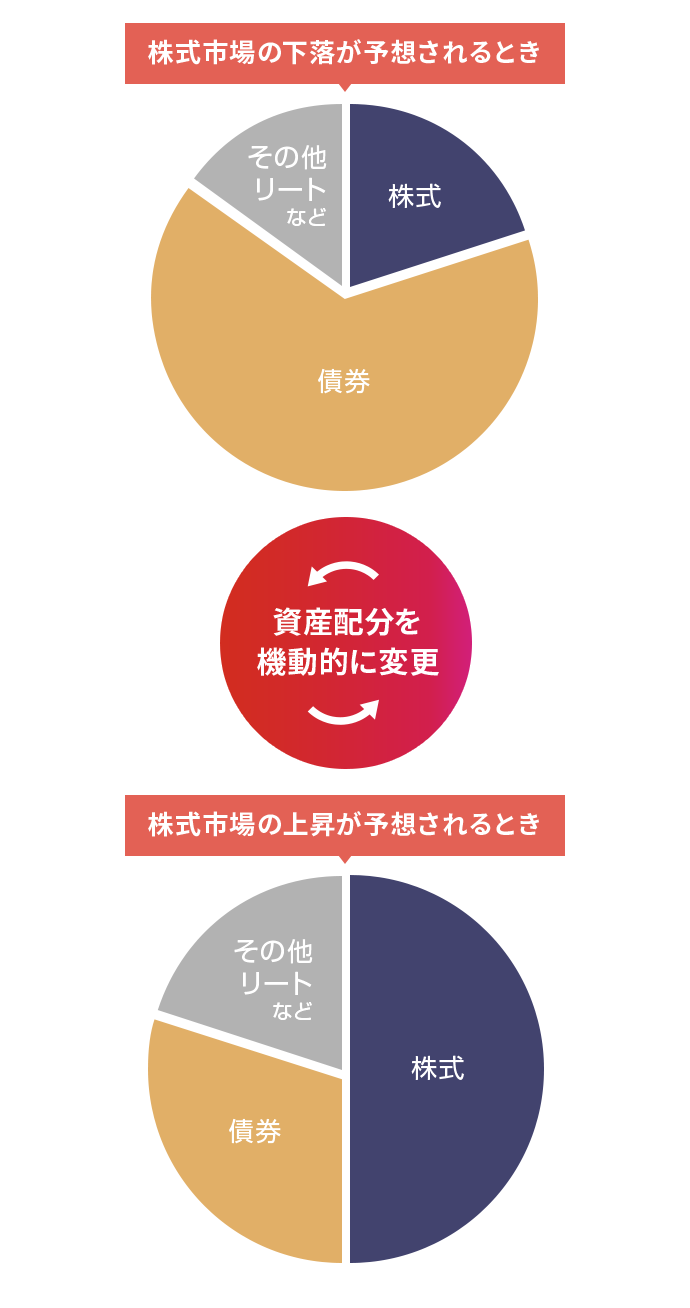

バランスよく複数の資産に分散して投資するだけではなく、市場の状況に応じて資産配分を機動的に変更してくれる投資信託もあります。「リスクコントロール型」と呼ばれる投資信託(バランスファンド)です。市場環境や将来予想に基づいて、高リスク資産と低リスク資産を機動的に調整します。たとえば、株式市場の大幅な下落が予想されるようなときには、株式の割合を減らし、債券や現金の割合を増やすことでリスクを抑えようとします。

※上図はイメージです

このように、「リスクコントロール型」の投資信託は、相場環境に応じて投資資産の組入比率を機動的に変更する形で、価格変動リスクの抑制と安定した投資成果をめざしているのです。

運用管理費用(信託報酬)にも注意して

複数の資産に分散投資し、組入比率の調整まで機動的に行ってくれる「リスクコントロール型」の投資信託ですが、注意しなければならない点もあります。機動的な分散投資を行うためには、専門家の知識や高度な技術が必要となり、コストがかかります。そのため、リスクコントロール型の投資信託は信託報酬が高くなる傾向があります。投資信託を選ぶのに信託報酬は重要な要素です。

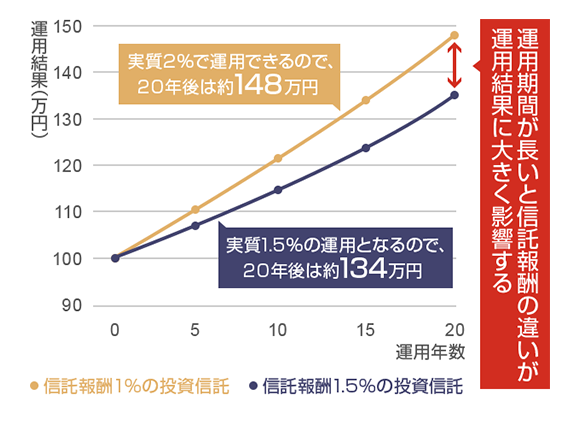

たとえば、年3%の運用能力がある投資信託では、信託報酬が年1.5%と設定されていれば、投資家が享受できる利益は実質的に年1.5%[3%(運用能力)-1.5%(信託報酬)]となります。一方、信託報酬が1%の投資信託では実質的に2%[3%(運用能力)-1%(信託報酬)]となります。信託報酬の差はわずかと感じますが、信託報酬の違いは運用期間が長くなるほど影響が大きくなります。図3のグラフは、信託報酬が1.5%と1%の投資信託で、運用結果の違いを表したものです。最初の数年は、あまり差を見てとれませんが、運用年数が長くなると複利効果の影響もあり大きな違いが出てきます。

リスクをコントロールできても、コスト負担が大きくなりすぎると運用結果に悪い影響が出てしまいます。「リスクコントロール型」の投資信託を選ぶ際には、設定されている信託報酬をよく確認しましょう。

※運用能力年3%の投資信託で100万円を運用と仮定

※期間中、一定の利率での運用が均等なペースで続いたものとして計算しており、期間中の値動き(上げ下げ)や税金等は考慮しておりません。また、運用能力は、運用成果を試算するために仮定として置いたものであり、実際の運用成果を保証するものではありません。

ピックアップファンド

記事に関連したファンドを見てみよう!

基準日:

- 基本情報

- 運用実績

- 分配金

- 手数料

- バランスファンドで、シャープレシオ(3年)が分類平均(各資産クラスの平均値)より高く、純資産総額50億円以上のファンドを、標準偏差の小さい順に表示しています。

- 検索結果上位最大30ファンドを表示しています。

- 三菱UFJ銀行が販売しているファンドを表示しています(三菱UFJモルガン・スタンレー証券の金融商品仲介口座専用ファンドを含め三菱UFJ銀行で販売していないファンドは表示していません。)。

- 販売停止ファンドは表示していません。

(2024年1月4日現在)